Giá cổ phiếu hiểu đơn giản là số tiền nhà đầu tư phải bỏ ra để sở hữu một cổ phiếu. Theo biến động chung của thị trường, mức giá này luôn có sự thay đổi tùy vào từng thời điểm. Vậy làm thế nào để định giá cổ phiếu? Giá của các loại cổ phiếu bị ảnh hưởng bởi yếu tố nào?

Định giá cổ phiếu là gì?

Định giá cổ phiếu là một hoạt động nhằm giúp cho các nhà đầu tư chứng khoán xác định được giá trị thực (nội tại) của một cổ phiếu. Hay cụ thể hơn việc định giá cổ phiếu là giúp các nhà đầu tư đánh giá và xác định định được giá trị thực của một cổ phiếu tại thời điểm hiện tại.

Trước khi phân tích kỹ hơn về các phương pháp định giá cổ phiếu, Doanhnhanoline.com.vn tin rằng bạn nên tìm hiểu qua một vài khái niệm liên quan đến giá cổ phiếu.

- Thị giá cổ phiếu: Chính là giá trị của một mã cổ phiếu được mua bán trên thị trường tại một thời điểm cụ thể để. Thị giá cổ phiếu luôn có sự biến động tăng giảm theo từng thời kỳ.

- Thư giá cổ phiếu: Là giá trị của một mã cổ phiếu ghi trên báo cáo tài chính, sở thích liên quan. Giá cổ phiếu được xem như cơ sở để nhà đầu tư đánh giá, phân tích thích cơ cấu cổ phần của một doanh nghiệp.

- Giá trị nội tại của cổ phiếu: Chính là giá trị thực, giá trị này không bị ảnh hưởng bởi các yếu tố từ bên ngoài. Đây là cơ sở quan trọng để nhà được đánh giá một mã cổ phiếu có đang bị đánh giá cao hay thấp.

Vì sao cần định giá chứng khoán / cổ phiếu?

Việc định giá cổ phiếu đơn giản là quá trình để nhà đầu tư xác định một loại cổ phiếu nào đó đáng giá bao nhiêu. Nói theo cách dễ hiểu hơn, khi định giá cổ phiếu chính là bạn đang đi tìm giá trị nội tại của cổ phiếu. Nhờ đó, nhà đầu tư thể xác định được giá trị thị trường của cổ phiếu đang cao hơn hay thấp hơn giá trị nội tại.

Khi tham gia đầu tư như cổ phiếu, bạn cần phải nắm rõ một vài phương pháp định giá. Có như vậy, bạn mới biết chính xác giá trị thực của cổ phiếu để quyết định mua hoặc bán sao cho lợi nhuận lợi nhuận thu được cao nhất.

Theo đó, nếu như giá trị nội tại thấp hơn giá trị thị trường, bạn nên chọn cách mua vào. Trường hợp giá trị nội tại cao hơn giá trị thị trường, bạn không nên mua vào cổ phiếu đó.

>>> Có thể bạn quan tâm: Cổ phiếu là gì? Kiến thức cần nắm khi đầu tư cổ phiếu hiệu quả

Cách định giá cổ phiếu phổ biến nhất

Có rất nhiều phương pháp để nhà đầu tư định giá cổ phiếu. Trong đó mỗi cách lại có công thức áp dụng riêng. Tuy nhiên dù tính toán theo cách nào, kết quả cuối cùng của từng phương pháp phải không chênh lệch quá nhiều.

Định giá theo phương pháp chiết khấu dòng tiền

Muốn biết xem một doanh nghiệp có giá trị thực bao nhiêu, nhà phân tích cần xác định tiền nó ra và dòng tiền vào của chính doanh nghiệp đó. Đây cũng được xem như cơ sở để xác định giá cổ phiếu doanh nghiệp. Công thức chung để tính giá trị nội tại của cổ phiếu sẽ biểu diễn theo nhiều biểu thức.

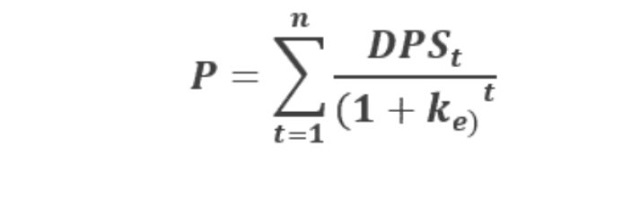

Công thức tính toán giá cổ phiếu theo chiết khấu tiền cổ tức (DDM)

Đối với công chức này, người tính toán cần dựa vào cổ tích mà doanh nghiệp đã trả cho nhà đầu tư. Vì chính cổ tức sách đại diện cho dòng tiền thực tế mà mỗi cổ đông đã nhận được. Từ đây là công thức tổng quát. Trong công thức trên bạn cần lưu ý:

- P – price: Đại diện cho giá cổ phiếu cần tính toán.

- DPS – dividend per share: Chính là cổ tức kỳ vọng ảnh cho mỗi cổ phiếu thu tính theo chu kỳ t.

- Ke – cost of equity: Cho biết chi phí vốn.

Lưu ý rằng công chức trên không thể áp dụng khi doanh nghiệp không trả cổ tức. Hoặc có trả cổ tức nhưng không cho biết chính xác khả năng sinh lời.

Công thức tính toán giá cổ phiếu theo chiết khấu dòng lớn của chủ sở hữu (FCFE)

Đây là công thức cho biết dòng tiền tự do mà mỗi mỗi nhà đầu tư sẽ được doanh nghiệp chi trả doanh nghiệp Sau khi trừ đi các loại chi phí. Cụ thể:

FCFE = (X + Y) – (Z + T) + P

Trong đó:

- X là chi phí phi tiền mặt

- Y là lợi nhuận sau thuế

- Z là mức thay đổi vốn lưu động

- T là chi phí vốn

- P là mức thay đổi nợ

Công thức này có thể áp dụng cho cả doanh nghiệp không trả cổ tức hoặc đã không thường xuyên. Ngay cả doanh nghiệp có cấu trúc vốn khác nhau cũng ứng dụng được công thức này. Tuy nhiên với doanh nghiệp có dòng tiền âm thì công thức FCFE lại không phù hợp để áp dụng.

Công thức định giá cổ phiếu theo chất khấu dòng tiền doanh nghiệp (FCFF)

Công thức này có liên quan mật thiết đến đồng tiền tự do của nhà đầu tư như có thể nhận được trong tương lai. Dưới đây là công thức cụ thể.

FCFF = A + B + C × (1 – t) – D

Trong đó:

- A là lợi nhuận đã trừ thuế

- B là chi phí tiền mặt

- C là lãi vay tính theo chu kỳ 1 – t

- D là mức thay đổi vốn lưu động

Công thức FCFF không bị tác động bởi quá trình thay đổi cơ cấu vốn doanh nghiệp cũng như việc phát hành. Tuy nhiên nó sẽ không thể được sử dụng nếu đồng tiền của doanh nghiệp là số âm.

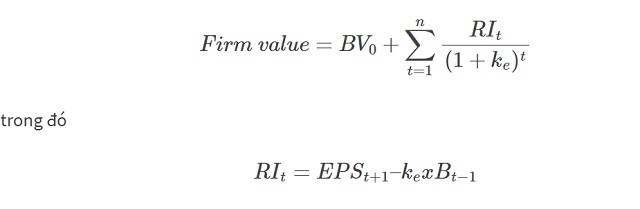

Công thức tính toán giá trị cổ phiếu theo chỉ số lợi nhuận thặng dư (RI)

Xác định giá trị cổ phiếu theo lợi nhuận thặng dư sự phức tạp hơn đôi chút so với hai công thức đầu. Trong đó giá trị của doanh nghiệp sẽ xác định theo giá trị vốn của chủ sở hữu của năm hiện tại và tổng thu nhập thặng dư.

Ưu điểm của công thức này là có thể tính toán với cả doanh nghiệp có lợi nhuận âm. Tuy nhiên nó lại phụ thuộc vào rất nhiều yếu tố, cách tính toán phức tạp.

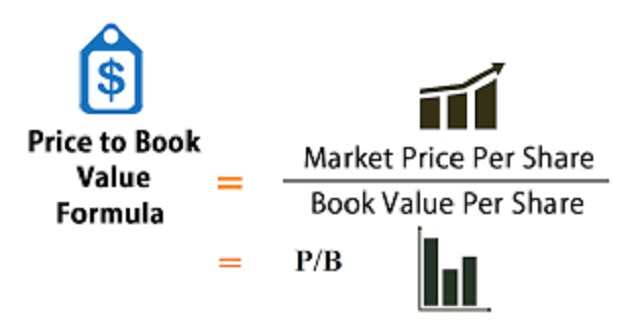

Định giá theo phương pháp P / B

Chỉ số P / B Phản ánh giá trị hiện tại của cổ phiếu đã rất bao nhiêu lần so với giá trị tài sản ròng ghi trên sổ sách. Nhìn chung, công thức tính toán khá đơn giản.

P / B = X : Y

Trong đó:

- X là giá trị thị trường của cổ phiếu

- Y là thư giá của cổ phiếu

Phương pháp định giá cổ phiếu này phù hợp với doanh nghiệp sở hữu tài sản có tính thanh khoản cao. Trường hợp như doanh nghiệp tự nhóm ngân hàng. Thế nhưng nó lại không thích hợp với doanh nghiệp thuộc nhóm ngành dịch vụ hoặc doanh nghiệp có tốc độ tăng trưởng nhanh.

Định giá theo phương pháp P / E

Đây là một trong những thách thức tính toán giá trị cổ phiếu cơ bản, áp dụng được cho nhiều loại hình doanh nghiệp. Công thức chỉ là phép chia cơ bản.

P / E = X : EPS

Trong đó:

- X là giá thị trường.

- EPS đại diện cho lợi nhuận ròng của cổ phiếu (hiệu số của lợi nhuận sau thuế và cổ tức ưu đãi chia cho tổng số lượng cổ phiếu đang lưu hành).

Chỉ số P / E cho biết nhà đầu tư sẵn lòng bỏ ra bao nhiêu tiền cho mỗi đồng lợi nhuận. Nếu P/E thấp có nghĩa là giá cổ phiếu bị định giá thấp. Doanh nghiệp có khả năng đang gặp vấn đề về tài chính nhưng lợi nhuận lại tăng đột biến.

Còn nếu như P / E cao thì có vẻ như cổ phiếu đang bị định giá cao. Lúc này, doanh nghiệp làm ăn khá hiệu nhưng chưa chắc duy trì được dài lâu.

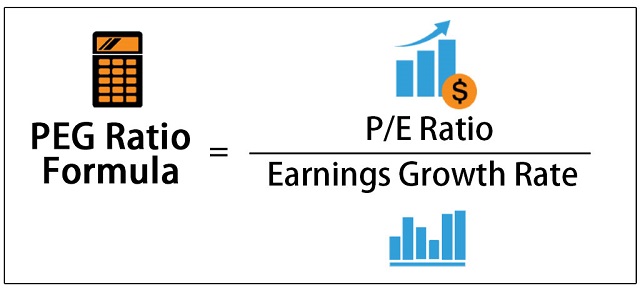

Định giá theo phương pháp PEG

So với P / E, PEG dường như phương pháp có tính cải tiến và mang tính tối ưu hơn. Bởi chỉ số này có khả năng phản ánh đầy đủ và tính chất động của mỗi doanh nghiệp cần định giá. Muốn tính PEG, bạn phải xác định cả chỉ số P / E.

PEG = PE / G

Trong đó:

- PE đại diện cho chỉ số P / E

- G đại diện cho tốc độ tăng trưởng của cổ phiếu tính theo %

Kết quả PEG thấy khá nhiều điều về giá trị thực của cổ phiếu. Chẳng hạn như:

- Khi PEG = 1: Giá trị cổ phiếu đã bằng giá trị thực

- Khi PEG > 1: Giá trị hiện tại của cổ phiếu lớn hơn so với giá trị thực

- Khi PEG < 1: Giá trị ca sĩ hiện tại của cổ phiếu nhỏ hơn so với giá trị

Đặc biệt kết quả PEG hoàn toàn có thể là một số âm. Trong trường hợp này, doanh nghiệp dường như đang gặp phải khó khăn nhưng vẫn có khả năng lấy lại được tăng trưởng theo tương lai. Vì thế nếu thấy kết quả âm, bạn không nên chỉ Phân tích tình hình doanh nghiệp hiện tại mà nên xem xét trong cả dài hạn.

Định giá theo phương pháp P / S

Đối với những doanh nghiệp đang làm ăn không hiệu quả, hoặc có lợi nhuận nhưng không ổn định bạn nên sử dụng phương pháp định giá cổ phiếu P / S. Để tính toán P / S, bạn chỉ cần xác định giá cổ phiếu và doanh thu trên mỗi cổ phần.

P / S = X / Y

Trong đó:

- X là giá cổ phiếu

- Y là doanh thu trên mỗi cổ phần

Phần lớn các công ty chứng khoán hiện tại đều sử dụng công thức P / S để hỗ trợ khách hàng tính toán giá trị cổ phiếu. Do đó nếu thực sự pháp xác định cổ phiếu này, quá trình mua bán cổ phiếu chắc chắn diễn ra thuận tiện hơn.

P / S được xem như công thức định giá cổ phiếu cơ bản nhất. Vì thế, người mới tham gia đầu tư chứng khoán nên nắm rõ công thức cơ bản này.

Định giá theo phương pháp EV / EBIT

So với một số phương pháp tạm biệt cổ phiếu vừa giới thiệu, EV / EBIT thường ít được sử dụng hơn. Tuy vậy đây vẫn là công thức mà nhiều nhà đầu tư nổi tiếng trên thế giới yêu thích.

Giá cổ phiếu = EV / EBIT

Trong đó:

- EV đại diện cho giá trị doanh nghiệp (tổng vốn hóa thị trường cộng tổng nợ đã trừ đi tiền mặt)

- EBIT đại diện cho lợi nhuận trước thuế cộng với chi phí lãi vay

Công thức EV / EBIT hỗ trợ nhà phân tích định giá và so sánh giá trị của cổ phiếu các mã cổ phiếu cùng nhóm ngày. Thường thì EV / EBIT < 10 sẽ được xem là lý tưởng. Nhưng để kết quả phân tích chính xác hơn, bạn cần xem xét nhiều yếu tố khác.

Chẳng hạn như trong một số trường hợp cổ phiếu có EV / EBIT thấp bởi tác động của yếu tố gây nhiễm, cổ phiếu đó bận thiết phải nấu tiềm năng.

Định giá theo phương pháp Benjamin Graham

Định giá cổ phiếu dựa theo phương pháp Benjamin Graham thường được sử dụng bởi nhóm nhà đầu tư chuyên nghiệp. Nhìn chung, công thức tính toán không phức tạp nhưng nó đòi hỏi kỹ năng phân tích cao.

Giá trị cổ phiếu = EPS x (8.5 +2g)

Trong đó:

- EPS tổng EPS trong vòng 12 tháng

- 8.5 Là hằng số đại diện cho tỉ lệ PE của doanh nghiệp

- G là tốc độ tăng trưởng lợi nhuận của doanh nghiệp trong dài hạn

Nhà đầu tư sử dụng công thức này bởi họ tin rằng giá trị thực của cổ phiếu thực chất chỉ là một con sai số. Bởi thực tế, giá trị cổ phiếu chỉ là một con số ước lượng.

Định giá cổ phiếu cho cách kết hợp cổ tức và tốc độ tăng trưởng

Công thức này lần đầu được sử dụng bởi Peter Lynch & John Neff. Hai nhà đầu tư lừng danh trong lĩnh vực đầu tư chứng khoán.

Giá trị ước lượng của cổ phiếu: (R + G) / PE > 1.5

Trong đó:

- R đại diện cho tỷ suất cổ tức tính theo phần trăm %

- G đại diện cho tốc độ tăng trưởng trong dài hạn tính theo phần trăm %

- PE đại diện cho chỉ số P/E

Biểu thức trên mang tính ước lượng, giả định về một mã cổ phiếu nào đó. Nó hỗ trợ nhà đầu tư nhận biết trong trường hợp nào thì nên sở hữu cổ phiếu trong dài hạn.

Công thức tính giá trị cổ phiếu dựa trên sự kết hợp giữa cổ tức và tốc độ tăng trưởng không dễ với nhà đầu tư mới. Thông thường chỉ nhà đầu tư có kinh nghiệm mới đủ khả năng phân tích kết quả của công thức này.

>>> Có thể bạn quan tâm: Chứng quyền là gì? Lý do nên đầu tư vào chứng quyền

Điều gì quyết định giá cổ phiếu tăng hay giảm?

Sự tăng hoặc giảm của cổ phiếu trong thị trường chứng khoán thường bị chi phối bởi nhân yếu tố chính. Đó là tốc độ tăng trưởng của nền kinh tế, biến động chính trị, quy luật cung cầu, kết quả hoạt động của doanh nghiệp và tâm lý của nhà đầu tư.

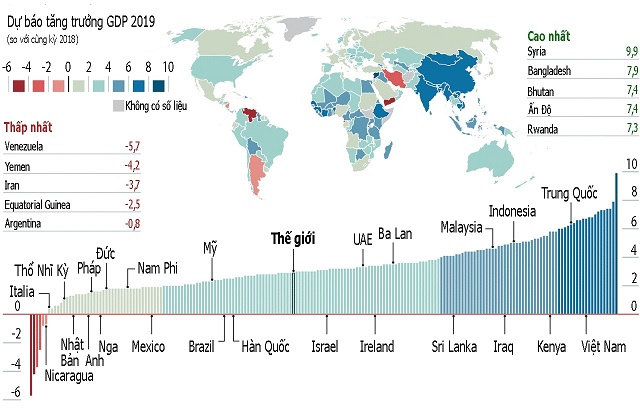

Tốc độ tăng trưởng của nền kinh tế

Giá trị của cổ phiếu khai thị trường chứng khoán nói chung đều bị chi phối mạnh mẽ đổi tốc độ tăng trưởng của nền kinh tế. Ở đây chúng ta sẽ xét tốc độ tăng trưởng kinh tế của một quốc gia.

Thực tế, giá trị cổ phiếu luôn di chuyển cùng hướng với tốc độ phát triển chung của nền kinh tế. Khi nền kinh tế của một quốc gia đi lên đồng nghĩa thị trường chứng khoán tăng trưởng theo, giá trị nhiều nhóm cổ phiếu sẽ tăng.

Người lại khi nền kinh tế có dấu hiệu suy thoái với tốc độ tăng trưởng chậm hoặc âm, đương nhiên thị trường chứng khoán chắc chắn bị ảnh hưởng.

Còn nhớ hồi năm 2007 – 2008, nền kinh tế thế giới bước vào thời kỳ suy thoái thị trường chứng khoán tại nhiều quốc gia cũng bước vào thời kỳ đen tối. Ngay tại thị trường chứng khoán Việt Nam, Ủy ban Chứng khoán Nhà nước cũng phải 4 lần đứng ra điều chỉnh để chỉ số VN-INDEX không giảm quá sâu.

Biến động chính trị

Chính trị luôn song hành với kinh tế. Vì thế bất kỳ biến động chính trị nào cũng đều có khả năng ảnh hưởng đến giá trị cổ phiếu. Tại những quốc gia thường xuyên diễn ra bất ổn, nhà đầu tư nước ngoài chắc chắn không hứng thú rót vốn vào thị trường chứng khoán của quốc gia đó.

Chỉ cần một tin tức giật gân liên quan đến chính sách mới, hàng loạt cổ phiếu có thể gặp trao đổi về giá. Ví dụ dễ nhận thấy nhất có lẽ là cuộc bầu cử tổng thống Mỹ nào hồi năm 2016.

Trước khi cuộc bầu cử chính thức diễn ra, phần đầu các cuộc thăm dò đều cho rằng bà Hillary Clinton sẽ chiến thắng. Thế nhưng, kết quả thực tế lại hoàn toàn ngược lại khi ông Trump mới là người chiến thắng cuối cùng. Kết quả bầu cử này đã ảnh hưởng trực tiếp đến thị trường chứng khoán toàn cầu. Hầu hết các chỉ số đều giảm điểm vì lo ngại chính sách của vị tân tổng thống này.

Quy luật cung cầu

Thị trường từ hàng hóa đến đầu tư đều phải vận hành theo cung cầu. Đối với thị trường chứng khoán cũng không có gì khác biệt. Khi một mã hoặc nhóm cổ phiếu nào đó thu hút người mua đương nhiên giá trị của nó cũng tăng theo. Bột nghệ khi nhà đầu tư thờ ơ, không có nhu cầu, giá một hoặc nhiều cổ phiếu sẽ điều chỉnh giảm.

Kết quả hoạt động của doanh nghiệp

Việc phát hành cổ phiếu doanh nghiệp huy động vốn dễ dàng hơn từ đông đảo công chúng. Nhằm phục vụ nhu cầu sản xuất, nghiên cứu mở rộng thị trường. Do đó, nếu như doanh nghiệp nên ăn không hiệu quả, Giá trị cổ phiếu của doanh nghiệp đó cũng giảm điểm theo.

Thông thường khi quyết định đầu tư vào một mã cổ phiếu, hầu hết nhà đầu tư đều xem xét báo cáo doanh nghiệp của cổ phiếu đó. Trường hợp kết quả hoạt động của doanh nghiệp yếu kém, phần đông nhà đầu tư sẽ bỏ qua cổ phiếu đó.

Tâm lý của nhà đầu tư

Hầu hết thị trường tài chính đều bị ảnh hưởng đến tâm lý của số đông nhà đầu tư. Chỉ cần một vài thông tin gây nhiễu loạn, tâm lý nhà đầu tư có thể bị ảnh hưởng khiến giá cổ phiếu tăng hoặc giảm bất chấp thực tế tin tức đảo không hiểu chính xác.

Tuy nhiên, yếu tố về tâm lý chỉ ảnh hưởng đến giá cổ phiếu trong ngắn hạn. Còn thấy trong thời hạn khi tâm lý của người tham gia đã bình ổn lại, giá cổ phiếu sẽ tiếp tục dịch chuyển đúng thực tế.

Lưu ý khi tính giá cổ phiếu

Trong quá trình định giá cổ phiếu, bạn cần lưu ý rằng không có công thức nào phù hợp để áp dụng cho mọi loại hình doanh nghiệp. Mỗi công thức tính toán lại thích hợp với từng nhóm doanh nghiệp riêng.

Do đó, bạn nên nắm rõ một số công thức định giá cổ phiếu cơ bản. Hiểu rõ chúng phù hợp để áp dụng cho cổ phiếu của loại hình doanh nghiệp nào. Đồng thời, bạn cần xác định chuẩn xác thành phần đầu vào cho từng công thức. Có như vậy, kết quả giá trị thực của cổ phiếu cần tính toán mới đảm bảo chuẩn xác.

Định giá cổ phiếu chính là quá trình chúng ta đi tìm giá trị thực của cổ phiếu đó, nó khác với giá thị trường. Xác định đúng giá trị thực của cổ phiếu là kỹ năng cơ bản để bạn bắt đầu tham gia thị trường chứng khoán. Đây được xem như cơ sở quan trọng để nhà đầu tư đưa ra quyết định mua hoặc bán cổ phiếu.

Mong rằng với những phương pháp định giá cổ phiếu Doanh Nhân Online vừa cập nhật đã cho bạn cơ sở phân tích cần thiết. Chúc bạn sẽ trở thành nhà đầu tư cổ phiếu thông thái. Và đừng quên tiếp tục đón đọc nhiều bài viết mới của chúng tôi nhé!

Để lại một bình luận